Названы самые ликвидные автомобили в России — Российская газета

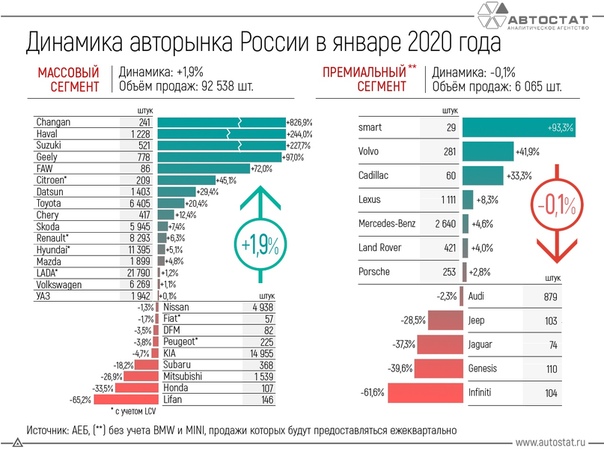

Эксперты компаний «Автостат Инфо» и «Правильная Цена» составили список самых ликвидных легковых автомобилей в России за 2020 год.

Рейтинг трёхлетних машин с лучшей остаточной стоимости разделили на массовый и премиальный сегменты. Машины также «разбили» по группам в зависимости от их класса.

В массовом сегменте среди компактных кроссоверов самым выгодным для перепродажи является Hyundai Creta. За три года эксплуатации данная модель сохраняет до 90,29% изначальной цены. В топ-3 в классе компактных SUV вошли Mazda CX-5 (88,56%) и Toyota RAV4 (84,01%).

Фото: «Автостат Инфо» и «Правильная Цена»

Фото: «Автостат Инфо» и «Правильная Цена»

В малом классе лидером оказался седан Volkswagen Polo (82,71%). На втором месте Hyundai Solaris (82,43%), на третьем — Renault Logan (82,11%). В гольф-классе Kia Ceed (79,43%), Toyota Corolla (77,46%) и Skoda Octavia (77,4%). Средний класс возглавляет Mazda6 (84,49%), Ford Mondeo (78,09%) и Hyundai i40 (72,94%).

В бизнес-классе первое место держит Toyota Camry (78,63%), второе и третье места за Skoda Superb (74,05%) и Kia Optima (72,25%). В классе средних кроссоверов и внедорожников на первой строчке рейтинга разместился Kia Sorento (82,73%), следом идут Volkswagen Touareg (79,22%) и Toyota Land Cruiser Prado (76,94%).

Chevrolet Tahoe (73,42%), Toyota Land Cruiser 200 (72,7%) и Mitsubishi Pajero (72,37%) лидируют в группе больших SUV. Ликвидными пикапами стали Toyota Hilux (77,61%), Fiat Fullback (70,67%), Volkswagen Amarok (69,02%).

Фото: «Автостат Инфо» и «Правильная Цена»

Самой высокой остаточной стоимостью в премиальном сегменте обладает модель малого класса Smart Fortwo (79,36%). Следом идут Mini Cooper (77,94%) и Mini Cooper S Countryman (77,65%).

В гольф-классе лидирует Infiniti Q30 (77,73%), за ним разместились Volvo V40 Cross Country (74,82%) и Mercedes-Benz B-Class (74,45%). В топ-3 среднего класса вошли Audi A4 (70,66%), Volvo S60 (70,16%), Mercedes-Benz C-Class (69,6%).

В бизнес-классе на первой строчке рейтинга оказался Lexus ES (74,95%). Второе и третье места заняли Volvo V90 Cross Country (70,76%) и BMW 5-Series (68,99%). В классе премиальных компактных кроссоверов «тройка» лидеров выглядит следующим образом: Lexus NX (78,9%), Porsche Macan (78,64%), Land Rover Discovery Sport (74,44%).

Группу средних кроссоверов и внедорожников держат Lexus RX (79,19%), Lexus GX (76,28%) и Porsche Cayenne (75,55%). Лучшими среди больших SUV являются Audi Q7 (76,31%), Lexus LX (74,18%), Mercedes-Benz GLS-Class (67,48%). В классе «люкс» первым стала Porsche Panamera (73,72%). Второе и третье места поделили между собой Mercedes-Benz S-Class (73,29%) и Volvo S90 (70,56%).

Эксперты отмечают, что дефицит новых автомобилей и отложенный спрос во второй половине 2020 года привели не только к росту спроса на машины с пробегом, но и к скачку цен на вторичном авторынке.

Резюмируя, если в ближайшие годы продажи новых легковых автомобилей пойдут на спад, уменьшится сегмент «молодых» машин с пробегом. Соответственно в будущем остаточная стоимость может вырасти за счет повышенного спроса на «молодые» автомобили с пробегом.

Соответственно в будущем остаточная стоимость может вырасти за счет повышенного спроса на «молодые» автомобили с пробегом.

Фото: «Автостат Инфо» и «Правильная Цена»

Рейтинг ликвидности популярных автомобилей в РФ

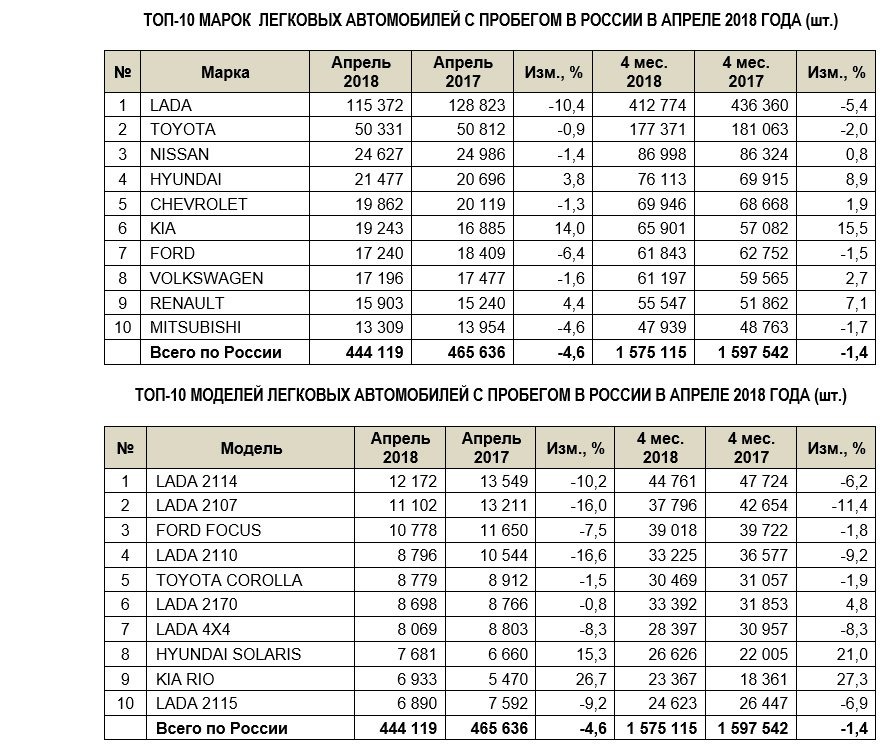

23.12.2018 11:16Специалисты онлайн-аукциона CarPrice исследовали все объявления о продажах автомобилей с пробегом, доступные в открытых источниках (применяя на некоторых этапах работы и нейросети) и опубликованные нынешней осенью, и назвали среди машин в возрасте от 2 до 4 лет автомобили, продать которые проще всего. При этом учитывались не только марка и модель, но и оснащенность каждого конкретного экземпляра.

Согласно опубликованному аналитиками отчету, по итогам осени-2018 самым востребованным автомобилем на вторичном рынке стал Hyundai Solaris с 1,6-литровым мотором и автоматической коробкой. При этом, что интересно, та же самая модель, но с младшим двигателем объемом 1,4 л имеет заметно меньший индекс ликвидности.

Второе место среди автомобилей с пробегом занял соплатформенный Kia Rio с той же силовой установкой, третье – отечественная LADA Granta в кузове седан с 1,6-литровым двигателем и механикой. У всех лидеров вторичного рынка индекс ликвидности подрос по сравнению с летом на 15-25%.

Вторым участником «неликвидной» тройки оказался Ford Focus с мотором объемом 2,0 л и АКПП. У этого автомобиля ситуация иная: в этом случае покупатели не хотят переплачивать за мощный мотор. Доказательством тому служит куда более востребованный Ford Focus 1,6.

И, наконец, третью строчку с конца занимает вполне премиальная Audi A6 в исполнении с 310-сильным трехлитровым двигателем. В этом случае положение владельца «шестерки» аналогично положению обладателя «Фокуса»: продавцу, вероятнее всего, придется продавать мощный седан по цене аналогичных машин с более доступными моторами.

В этом случае положение владельца «шестерки» аналогично положению обладателя «Фокуса»: продавцу, вероятнее всего, придется продавать мощный седан по цене аналогичных машин с более доступными моторами.

Составлен рейтинг самых ликвидных в России автомобилей

Основой для анализа стали цены на новые автомобили в 2016 году, рассчитанные с учетом веса модификации в общем объеме продаж модели на рынке, и цены их перепродажи в 2019 году.

Если говорить о массовом сегменте (класс «Standart» в рейтинге), то в B-классе лучше всех сохраняет свою стоимость Renault Sandero – 84,89%. Вторым стал Volkswagen Polo, сохранивший за три года эксплуатации 80,52% начальной цены. Замкнул почетную тройку KIA Rio, который через три года можно перепродать в среднем за 78,35% от стоимости покупки.

В C-классе массового сегмента самым ликвидным стал Hyundai Elantra, сохранивший за отчетный период 82,33% своей стоимости. Совсем немного ему уступили Toyota Corolla (79,46%) и Mazda 3 (78,73%).

В D-классе по ликвидности лидируют KIA Optima (81,68%), Toyota Camry (79,19%) и Mazda 6 (78,96%). Среди пикапов самыми выгодными для перепродажи оказались Toyota Hilux (86,49%), Mitsubishi L200 (75,36%) и Volkswagen Amarok (68,42%), а среди кроссоверов и внедорожников – Toyota RAV4 (81,84%), Toyota Land Cruiser 200 (79,13%) и Toyota Land Cruiser Prado (77,18%).

Среди пикапов самыми выгодными для перепродажи оказались Toyota Hilux (86,49%), Mitsubishi L200 (75,36%) и Volkswagen Amarok (68,42%), а среди кроссоверов и внедорожников – Toyota RAV4 (81,84%), Toyota Land Cruiser 200 (79,13%) и Toyota Land Cruiser Prado (77,18%).

Что касается премиум-сегмента (класс «Premium» в рейтинге), то в самом доступном по его меркам C-классе тройку самых ликвидных составили Mercedes-Benz A-Class (69%), Audi A3 (68,49%) и Mercedes-Benz CLA (68,35%).

В более продвинутом D-классе выгоднее всего можно перепродать Mercedes-Benz C-Class (68,13%), Audi A4 (67,67%) и Volvo S60 (67,31%). В следующим за ним E-классе лидерами по остаточной стоимости оказались Lexus ES (71,19%), Mercedes-Benz CLS (66,30%) и Mercedes-Benz E-Class (64,31%). В представительском F-классе самыми ликвидными, как выяснили «Автоновости дня», признаны Mercedes-Benz S-Class (65,36%), BMW 7-Series (63,53%) и Jaguar XJ (51,71%).

Наконец, среди кроссоверов и внедорожников в премиальном сегменте меньше всего теряют в цене Lexus RX (78,37%), Lexus LX (77,34%) и Mercedes-Benz GLA (70,18%).

Источник: Автоновости

Рейтинг ликвидности автомобилей с пробегом | АвТОгус

CarPrice представляет второй рейтинг ликвидности самых популярных автомобилей с пробегом. В рейтинге представлены 50 моделей легковых автомобилей, достигших возраста 2-4 года (самый востребованный на рынке сегмент), которые были выставлены на продажу по всей России в течение осени-2018.

Методика расчета

Компания анализирует все объявления по продаже автомобилей в открытых источниках, среди которых популярные онлайн-ресурсы (youla.ru,drom.ru, avito.ru, auto.ru), а также результаты торгов на крупнейшем в стране онлайн-аукционе CarPrice. Каждое объявление было проверено нейросетью на предмет дублирования одного и того же автомобиля на разных ресурсах.

В онлайн-режиме специалисты CarPrice Index видят любые изменения по каждому автомобилю, в том числе, снижение цены в зависимости от времени продажи. Тестирование показало, что в 98% случаев наша система по определенным маркерам предсказывает точную дату и финальную цену продажи каждого автомобиля.

Каждая модель представлена в двух комплектациях –с максимальным и минимальным показателем ликвидности. В столбце «Ликвидность» указано число, рассчитываемое по формуле, которая учитывает количество машин, выставленных на продажу, а также срок реализации и цену автомобиля по отношению к 45 дням (гарантированный в большинстве стран мира срок реализации подержанного автомобиля). Подобной формулой расчетов ликвидности подержанных автомобилей пользуется крупнейший в мире аукцион Manheim (США). Чем выше рейтинг, тем меньше проблем с реализацией автомобиля будет у продавца. Автомобиль с рейтингом ниже 1 – это серьезная проблема для продавца, почти на 100% гарантирующая продажу машины с большим дисконтом.

Нововведения

В рейтинг мы добавили два новых столбца, которые показывают изменения относительно предыдущего рейтинга. Положительная динамика ликвидности – это позитивный фактор, свидетельствующий о росте популярности и востребованности авто. А вот увеличение срока реализации авто – это негативный фактор, сигнализирующий о проблемах автомобиля.

Чемпионы ликвидности, осень-2018

В прошлом рейтинге, составленном по результатам лета 2018, наиболее высокий индекс ликвидности продемонстрировал Hyundai Solaris 1,6 AT, набравший 100 баллов. В «осеннем» рейтинге этот автомобиль продемонстрировал еще более впечатляющий результат – 115,54 балла. Для сравнения, та же модель, но с двигателем 1,4 литра и ручной КПП пользуется гораздо меньшей популярностью, о чем свидетельствует его индекс – 1,68 баллов.

Второе место занимает ближайший родственник Solaris — KIA RIO 1.6 AT, получивший 75,14 баллов. Индекс ликвидности этого автомобиля за три месяца вырос почти на 25%.

Третье место у отечественной Lada Granta Sedan 1.6 MT, индекс ликвидности которой составил 73,77 баллов. Индекс этого автомобиля за три месяца прибавил почти 15%.

Самые сложные для перепродажи модели осени-2018

Mazda 6 в комплектации 2.0 MT стала самым сложным для перепродажи автомобилем осени. Индекс ликвидности этой машины составил минимальные 0,01 балл. Покупатели категорически не хотят покупать достаточно дорогой бизнес-седан с ручной коробкой. За эти деньги они хотят владеть автомобилем с АКПП, который, кстати, имеет индекс 5,45.

Покупатели категорически не хотят покупать достаточно дорогой бизнес-седан с ручной коробкой. За эти деньги они хотят владеть автомобилем с АКПП, который, кстати, имеет индекс 5,45.

Еще одна модель, показавшая этой осенью худший результат в ликвидности, — Mazda 6. Мощный 150 сильный автомобиль не заинтересовал покупателей. Его индекс 0,02. Для сравнения, та же модель, но с мотором 1.6 литра и автоматом имеет индекс 8.24.

Индекс 0,05 имеет полноприводная трехлитровая Audi A6 с мотором в 310 лошадей. Ее куда более скромный аналог с 190 «конями» значительно более востребован (индекс 9,08).

Названы самые ликвидные модели 2018 года на вторичном рынке

При покупке автомобиля, мы всегда должны учитывать один важный фактор – это ликвидность. Предприимчивые автолюбители еще на этапе выбора новой машины, думают о том, как в дальнейшем смогут продать свое приобретение с минимальными потерями.

Mazda CX-5Ежегодно эксперты аналитического агентства «Автостат» проводят исследование «Residual value» в ходе которого изучается российский автомобильный рынок, а исходя из полученных данных рассчитываются индексы остаточной стоимости моделей, тем самым выявляются модели, которы меньше всего теряет в цене.

Как пишет издание 110km.ru, для составления рейтинга 2018 года использовалась стоимость нового автомобиля в 2015 году, рассчитанная с учетом веса модификации в общем объеме продажи модели на рынке, и цена перепродажи в 2018 году. И вот как выглядят лидеры в своих сегментах.

Renault SanderoТаким образом, на первой строчке среди автомобилей сегмента класса B стал Renault Sandero, который через три года после покупки сохраняет стоимость в размере 85,51% от своей первоначальной цены. На втором месте оказался

В сегменте автомобилей класса C первое место досталось Hyundai Elantra, остаточная стоимость которой после трёх лет владения составляет 82,48% от начальной цены покупки. На второй строчке оказалась Mazda 3 с результатом 82,33%, за ней следует Kia Cerato, остаточная стоимость которого после трёх лет владения остаётся на уровне 80,72%.

На второй строчке оказалась Mazda 3 с результатом 82,33%, за ней следует Kia Cerato, остаточная стоимость которого после трёх лет владения остаётся на уровне 80,72%.

В сегменте автомобилей класса D первое место осталось за Skoda Superb, её остаточная стоимость после трёх лет владения составляет 84,01% от начальной цены. На втором месте в данном сегменте оказалась Mazda 6 с показателем 83,89%, а за ней следует Kia Optima, результат которой составил 83,29%.

Mazda 6Также в результате исследования был составлен рейтинг кроссоверов и внедорожников массового сегмента, которые меньше теряют в цене. Для более детального изучения рынка, сегмент SUV, который два года подряд становится крупнейшим в нашей стране, был разделён на несколько подсегментов, в каждом из которых был назван свой лидер по сохранности остаточной стоимости.

Лидером подсегмента SUV (B) стал внедорожник российского производства LADA 4×4, который через три года после покупки сохраняет стоимость на уровне 84,95% от своей первоначальной цены. В подсегменте SUV (D) на первом месте оказался кроссовер Mazda CX-5, стоимость которого сохраняется на уровне 92,06% по истечении трех лет с момента покупки. В подсегменте SUV (D) первое место досталось представителю корейского автопрома KIA Sorento, его результат составил 83,33%. Наконец, в подсегменте

В подсегменте SUV (D) на первом месте оказался кроссовер Mazda CX-5, стоимость которого сохраняется на уровне 92,06% по истечении трех лет с момента покупки. В подсегменте SUV (D) первое место досталось представителю корейского автопрома KIA Sorento, его результат составил 83,33%. Наконец, в подсегменте

В РФ составлен рейтинг самых ликвидных автомобилей

В очередной раз эксперты решили представить список из автомобилей, которые лучше всего сохраняют остаточную стоимость.

Автор: Никита Новиков, редактор

Напомним, что не так давно специалисты провели анализ показателей остаточной стоимости автомобилей с пробегом возрастом до 3 лет и составили список самых ликвидных марок в России. Согласно отчету, самыми ликвидными марками в массовом сегменте по-прежнему остаются марки из Кореи. Они сохранили за собой первое место рейтинга с показателем остаточной стоимости в 78,13%. Далее следуют японские бренды, остаточная стоимость которых составила 73,96%. Тройку лидеров, как ни удивительно, замыкают автомобили отечественных марок — здесь средний показатель равен 70,69%.

Согласно отчету, самыми ликвидными марками в массовом сегменте по-прежнему остаются марки из Кореи. Они сохранили за собой первое место рейтинга с показателем остаточной стоимости в 78,13%. Далее следуют японские бренды, остаточная стоимость которых составила 73,96%. Тройку лидеров, как ни удивительно, замыкают автомобили отечественных марок — здесь средний показатель равен 70,69%.

Среди марок в массовом сегменте в тройку лидеров вошли Mazda (81,75%), Renault (78,91%) и Toyota (78,81%). Четвертое и пятое места заняли Hyundai (78,73%) и Skoda (77,99%) соответственно.

Если рассматривать рынок по моделям, то здесь первое место по остаточной стоимости среди 3-летних машин занимает Hyundai Solaris, который сохранил 89,69% от своего первоначального прайс-листа. Вторым в рейтингее стал Kia Soul (88,38%), а третье место досталось Mazda CX-5 (87,43%). В ТОП-5 моделей, лидирующих по ликвидности, вошли Kia Rio (87,32%) и Hyundai Creta (85,70%).

Сегодня пройдет церемония награждения по результатам 6-го ежегодного исследования «Residual value — 2020» (сохранность остаточной стоимости автомобиля). На ней будут названы модели, которые можно выгодно продать в России. Не исключено, что список будет аналогичным.

На ней будут названы модели, которые можно выгодно продать в России. Не исключено, что список будет аналогичным.

Рейтинг самых выгодных машин: какие авто почти не дешевеют

В премиальном сегменте наиболее выгодным для перепродажи оказался Porsche Cayenne. Эта модель не просто сохранила свою начальную стоимость, но и увеличила ее на 1,4%. Случилось это из-за искусственного завышения цен на вторичном рынке на фоне постоянного удорожания новых автомобилей.

В премиум-сегменте, помимо Porsche Cayenne, высокую остаточную стоимость в своих категориях сохранили: пикапы Toyota Hilux и Volkswagen Amarok; внедорожники Volvo XC70, Toyota Highlander, Honda CR-V, Mercedes-Benz Gl, Toyota Land Cruiser Prado и компактные авто Volkswagen Golf и Mercedes-Benz CLA.

Эксперты погалают, что большое количество марок Toyota связано с традиционной любовью россиян к этому бренду. Считается, что автомобили Toyota со временем минимально падают в цене.

Самым ликвидным автомобилем малого класса среди машин массового сегмента стала Skoda Fabia, которая за три года сохранила 86,4% от первоначальной стоимости. В гольф-классе лучший результат показал Volkswagen Golf – 92,4% от цены трехлетней давности. Среди автомобилей среднего класса на первое место вышла Mazda 6 с показателем остаточной стоимости 86,6%. Топ-3 в бизнес-классе возглавила Toyota Camry (81,5%). В сегменте микро- и компактвэнов лучший показатель демонстрирует Volkswagen Golf Plus (85,4%), в классе минивэнов лидирует Chevrolet Orlando (85,1%).

В список самых ликвидных автомобилей не попали ни Renault Logan, ни ряд моделей Daewoo, ни российские или китайские авто. По мнению экспертов, это связано с плохо развитым в России рынке трейд-ин, когда владельцы авто сдают свой транспорт в обмен на скидку при покупке нового автосредства. Зато в России есть большой рынок «из рук в руки», где очень большой разбег цен и невозможно провести какую-то статистику.

В конце списка остались крупные седаны и авто представительского и бизнес-класс (E и D-класс). Такую особенность связывают с дороговизной обслуживания и владении. Также считается, что при покупке автомобили премиум-класса всегда сильно теряют в цене, по сравнению с эконом-классом, например.

Эксперты прогнозируют, что в течение этого года существенных изменений в рейтинге не будет, он не поменяется, при условии сохранения действующего курса валют. Однако самая объективная картина будет в следующем году, когда автомобили 2015 года будет отмечать трехлетие, а именно они были первые, купленные по-новому, приближенному к текущему курсу валюты.

Коэффициент достаточности капитала— определение CAR

Что такое коэффициент достаточности капитала — CAR?

Коэффициент достаточности капитала (CAR) — это показатель доступного капитала банка, выраженный в процентах от кредитных рисков банка, взвешенных с учетом риска. Коэффициент достаточности капитала, также известный как соотношение активов, взвешенных по капиталу к риску (CRAR), используется для защиты вкладчиков и обеспечения стабильности и эффективности финансовых систем во всем мире. Измеряются два типа капитала: капитал 1-го уровня, который может поглощать убытки без необходимости прекращения торговли банком, и капитал 2-го уровня, который может поглощать убытки в случае ликвидации и, таким образом, обеспечивает меньшую степень устойчивости. защита вкладчиков.

Измеряются два типа капитала: капитал 1-го уровня, который может поглощать убытки без необходимости прекращения торговли банком, и капитал 2-го уровня, который может поглощать убытки в случае ликвидации и, таким образом, обеспечивает меньшую степень устойчивости. защита вкладчиков.

Ключевые выводы

- CAR имеет решающее значение для того, чтобы у банков было достаточно резервов для покрытия разумной суммы убытков до того, как они станут неплатежеспособными.

- CAR используется регулирующими органами для определения достаточности капитала банков и проведения стресс-тестов.

- Два типа капитала измеряются с CAR. Капитал первого уровня может поглотить разумную сумму убытков, не заставляя банк останавливать торговлю, в то время как капитал второго уровня может понести убытки в случае ликвидации.

- Обратной стороной использования CAR является то, что он не учитывает риск потенциального массового изъятия средств из банка или того, что может произойти в случае финансового кризиса.

Расчет CAR

Коэффициент достаточности капитала рассчитывается путем деления капитала банка на его активы, взвешенные с учетом риска. Капитал, используемый для расчета коэффициента достаточности капитала, разделен на два уровня.

Взаимодействие с другими людьми C А р знак равно Т я е р 1 C а п я т а л + Т я е р 2 C а п я т а л р я s k W е я грамм час т е d А s s е т s CAR = \ dfrac {Tier ~ 1 ~ Capital + Tier ~ 2 ~ Capital} {Risk ~ Weighted ~ Assets} CAR = активы, взвешенные с учетом риска, Капитал 1 уровня + Капитал 2 уровня

Капитал первого уровня

Капитал первого уровня, или основной капитал, состоит из собственного капитала, обыкновенного акционерного капитала, нематериальных активов и проверенных резервов доходов.Капитал первого уровня используется для покрытия убытков и не требует от банка прекращения операций. Капитал первого уровня — это капитал, который постоянно и легко доступен для компенсации убытков, понесенных банком, без необходимости прекращения деятельности. Хорошим примером капитала первого уровня банка является его обыкновенный акционерный капитал.

Хорошим примером капитала первого уровня банка является его обыкновенный акционерный капитал.

Капитал 2 уровня

Капитал 2 уровня включает неаудированную неаудированную прибыль, неаудированные резервы и резервы на общие убытки. Этот капитал покрывает убытки в случае закрытия или ликвидации компании.Капитал второго уровня — это тот капитал, который компенсирует убытки в случае ликвидации банка, поэтому он обеспечивает меньшую степень защиты вкладчиков и кредиторов. Он используется для покрытия убытков, если банк теряет весь свой капитал первого уровня.

Два уровня капитала складываются и делятся на активы, взвешенные с учетом риска, для расчета коэффициента достаточности капитала банка. Активы, взвешенные с учетом риска, рассчитываются путем анализа ссуд банка, оценки риска и последующего присвоения веса. При оценке кредитного риска производится корректировка стоимости активов, перечисленных в балансе кредитора.

Все ссуды, выданные банком, взвешиваются на основе степени их кредитного риска. Например, ссуды, выданные государству, имеют весовой коэффициент 0,0%, а ссуды, предоставленные физическим лицам, получают взвешенную оценку 100,0%.

Например, ссуды, выданные государству, имеют весовой коэффициент 0,0%, а ссуды, предоставленные физическим лицам, получают взвешенную оценку 100,0%.

Активы, взвешенные с учетом риска

Активы, взвешенные с учетом риска, используются для определения минимального размера капитала, которым должны владеть банки и другие учреждения, чтобы снизить риск неплатежеспособности. Требование к капиталу основано на оценке риска для каждого типа банковских активов.Например, ссуда, обеспеченная аккредитивом, считается более рискованной и требует большего капитала, чем ипотечная ссуда, обеспеченная залогом.

Почему имеет значение коэффициент достаточности капитала

Причина, по которой минимальные коэффициенты достаточности капитала (CAR) имеют решающее значение, заключается в том, чтобы убедиться, что у банков есть достаточный запас прочности, чтобы поглотить разумную сумму убытков, прежде чем они станут неплатежеспособными и, следовательно, потеряют средства вкладчиков. Коэффициенты достаточности капитала обеспечивают эффективность и стабильность финансовой системы страны за счет снижения риска банкротства банков.Как правило, банк с высоким показателем достаточности капитала считается безопасным и способным выполнить свои финансовые обязательства.

Коэффициенты достаточности капитала обеспечивают эффективность и стабильность финансовой системы страны за счет снижения риска банкротства банков.Как правило, банк с высоким показателем достаточности капитала считается безопасным и способным выполнить свои финансовые обязательства.

В процессе ликвидации средства, принадлежащие вкладчикам, имеют более высокий приоритет, чем капитал банка, поэтому вкладчики могут потерять свои сбережения только в том случае, если банк зарегистрирует убыток, превышающий размер капитала, которым он обладает. Таким образом, чем выше коэффициент достаточности капитала банка, тем выше степень защиты активов вкладчиков.

Забалансовые соглашения, такие как валютные контракты и гарантии, также несут кредитный риск.Такие риски конвертируются в их кредитные эквиваленты, а затем взвешиваются аналогично балансовым кредитным рискам. Затем забалансовые и балансовые кредитные риски объединяются для получения общей суммы кредитных рисков, взвешенных с учетом риска.

С учетом всех обстоятельств банк с высоким коэффициентом достаточности капитала (CAR) воспринимается как здоровый и находящийся в хорошей форме для выполнения своих финансовых обязательств.

Пример использования CAR

В настоящее время минимальное соотношение капитала к активам, взвешенным с учетом риска, составляет 8% в соответствии с Базелем II и 10.5% по Базелю III. Высокие коэффициенты достаточности капитала превышают минимальные требования Базель II и Базель III.

Минимальные коэффициенты достаточности капитала имеют решающее значение для обеспечения того, чтобы банки имели достаточную подушку для покрытия разумной суммы убытков, прежде чем они станут неплатежеспособными и, следовательно, потеряют средства вкладчиков.

Например, предположим, что банк ABC имеет 10 миллионов долларов капитала первого уровня и 5 миллионов долларов капитала второго уровня. У него есть ссуды, которые были взвешены и рассчитаны на 50 миллионов долларов. Коэффициент достаточности капитала банка ABC составляет 30% (10 миллионов долларов США + 5 миллионов долларов США) / 50 миллионов долларов США). Таким образом, этот банк имеет высокий коэффициент достаточности капитала и считается более безопасным. В результате вероятность банкротства банка ABC снижается в случае возникновения непредвиденных убытков.

Коэффициент достаточности капитала банка ABC составляет 30% (10 миллионов долларов США + 5 миллионов долларов США) / 50 миллионов долларов США). Таким образом, этот банк имеет высокий коэффициент достаточности капитала и считается более безопасным. В результате вероятность банкротства банка ABC снижается в случае возникновения непредвиденных убытков.

CAR в сравнении с коэффициентом платежеспособности

Как коэффициент достаточности капитала, так и коэффициент платежеспособности позволяют оценить долг компании по сравнению с ее доходами. Однако коэффициент достаточности капитала обычно применяется специально для оценки банков, в то время как показатель коэффициента платежеспособности может использоваться для оценки любого типа компании.

Коэффициент платежеспособности — это показатель оценки долга, который может применяться к любому типу компании, чтобы оценить, насколько хорошо она может покрывать как краткосрочные, так и долгосрочные непогашенные финансовые обязательства. Коэффициенты платежеспособности ниже 20% указывают на повышенную вероятность дефолта.

Коэффициенты платежеспособности ниже 20% указывают на повышенную вероятность дефолта.

Аналитики часто предпочитают коэффициент платежеспособности для всесторонней оценки финансового положения компании, поскольку он измеряет фактический денежный поток, а не чистую прибыль, не все из которых могут быть доступны компании для выполнения обязательств.Коэффициент платежеспособности лучше всего использовать по сравнению с аналогичными фирмами в той же отрасли, поскольку некоторые отрасли имеют тенденцию иметь значительно более высокий уровень задолженности, чем другие.

CAR по сравнению с коэффициентом кредитного плеча Tier-1

Соответствующий коэффициент достаточности капитала, который иногда рассматривается, является коэффициентом левериджа первого уровня. Коэффициент кредитного плеча первого уровня — это соотношение между основным капиталом банка и его совокупными активами. Он рассчитывается путем деления капитала первого уровня на средние общие консолидированные активы банка и определенные забалансовые риски. Чем выше коэффициент кредитного плеча первого уровня, тем больше вероятность того, что банк сможет выдержать негативные шоки для своего баланса.

Чем выше коэффициент кредитного плеча первого уровня, тем больше вероятность того, что банк сможет выдержать негативные шоки для своего баланса.

Ограничения использования АВТО

Одним из ограничений CAR является то, что он не учитывает ожидаемые убытки во время массового изъятия средств из банков или финансового кризиса, которые могут исказить капитал банка и его стоимость.

Многие аналитики и руководители банков считают, что показатель экономического капитала является более точной и надежной оценкой финансовой устойчивости банка и подверженности рискам, чем коэффициент достаточности капитала.

Расчет экономического капитала, который оценивает размер капитала, который должен быть у банка для обеспечения его способности справляться с текущим непогашенным риском, основан на финансовом состоянии банка, кредитном рейтинге, ожидаемых убытках и уровне уверенности в платежеспособности. Считается, что за счет включения таких экономических реалий, как ожидаемые убытки, это измерение представляет более реалистичную оценку фактического финансового состояния и уровня риска банка.

Капитал первого уровня: обзор

Что такое капитал первого уровня?

Капитал 1 уровня используется для описания достаточности капитала банка и относится к основному капиталу, который включает собственный капитал и раскрытые резервы.Собственный капитал включает инструменты, которые не могут быть погашены по усмотрению держателя.

Капитал первого уровня — это, по сути, наиболее совершенная форма капитала банка — деньги, которые банк хранит, чтобы поддерживать его функционирование во всех выполняемых им рискованных операциях, таких как торговля / инвестирование и кредитование.

Как работает Tier 1 Capital

С точки зрения регулирующего органа, капитал первого уровня является основным показателем финансовой устойчивости банка, поскольку он состоит из основного капитала.

Основной капитал состоит в основном из раскрытых резервов (также известных как нераспределенная прибыль) и обыкновенных акций. Он также может включать некумулятивные, невозвращаемые привилегированные акции. В рамках Базельского комитета по банковскому надзору, подписавшего Базельское соглашение, было отмечено, что банки используют изобретательские инструменты также для накопления капитала первого уровня.

В рамках Базельского комитета по банковскому надзору, подписавшего Базельское соглашение, было отмечено, что банки используют изобретательские инструменты также для накопления капитала первого уровня.

[Важно: акционерный капитал включает инструменты, которые не могут быть погашены по усмотрению держателя.]

Однако такие инструменты должны соответствовать строгим условиям.Капитал, приобретенный с помощью этих инструментов, может составлять только 15% от общего капитала банка первого уровня. Третье Базельское соглашение (первая версия была выпущена в 2009 году) призвано отменить капитал, заработанный с помощью инновационных инструментов.

Изменения были внесены в соглашение в 2013 году. Срок реализации окончательной версии третьего соглашения перенесен на конец марта 2019 года.

Базель III (также известный как третье Базельское соглашение) был разработан для устранения недостатков в финансовом регулировании, выявленных мировым финансовым кризисом 2007 и 2008 годов.

Коэффициент капитала первого уровня сравнивает собственный капитал банка с его совокупными активами, взвешенными с учетом риска (RWA). RWA — это все активы банка, взвешенные по кредитному риску. Большинство центральных банков устанавливают формулы весовых коэффициентов риска активов в соответствии с рекомендациями Базельского комитета.

Капитал 1-го уровня по сравнению с капиталом 2-го уровня

Капитал первого уровня является основным источником финансирования банка. Обычно в нем хранятся почти все накопленные средства банка. Эти средства генерируются специально для поддержки банков, когда они покрываются убытками, чтобы не приходилось закрывать обычные бизнес-функции.

Согласно выпущенной версии Базеля III минимальный коэффициент достаточности капитала составляет 6%. Этот коэффициент рассчитывается путем деления капитала первого уровня на его общие активы, основанные на оценке риска.

Капитал 2 уровня включает инструменты гибридного капитала, резервы на покрытие убытков и переоценки, а также нераскрытые резервы. Этот капитал работает как дополнительное финансирование, потому что он не так надежен, как первый уровень. В 2017 году в соответствии с Базелем III минимальный коэффициент общего капитала составлял 12,5%, что означает, что минимальный коэффициент достаточности капитала 2 уровня составляет 2% вместо 10.5% для коэффициента капитала первого уровня.

Этот капитал работает как дополнительное финансирование, потому что он не так надежен, как первый уровень. В 2017 году в соответствии с Базелем III минимальный коэффициент общего капитала составлял 12,5%, что означает, что минимальный коэффициент достаточности капитала 2 уровня составляет 2% вместо 10.5% для коэффициента капитала первого уровня.

- Уровень 1, по сути, представляет собой идеальную картину капитала банка и считается таковым, потому что он состоит из основного капитала.

- Основной капитал в основном состоит из раскрытых резервов и обыкновенных акций.

- Коэффициент капитала первого уровня сравнивает собственный капитал банка с его совокупными активами с учетом риска (RWA). Это совокупность активов банка, взвешенных по кредитному риску.

Определение активов, взвешенных с учетом риска

Что такое активы, взвешенные с учетом риска?

Активы, взвешенные с учетом риска, используются для определения минимального размера капитала, которым должны владеть банки и другие финансовые учреждения, чтобы снизить риск неплатежеспособности. Требование к капиталу основано на оценке риска для каждого типа банковских активов.

Требование к капиталу основано на оценке риска для каждого типа банковских активов.

Например, ссуда, обеспеченная аккредитивом, считается более рискованной и, следовательно, требует большего капитала, чем ипотечная ссуда, обеспеченная залогом.

Ключевые выводы

- Базель III, набор международных банковских правил, устанавливает руководящие принципы в отношении активов, взвешенных с учетом риска.

- Коэффициенты риска определяются на основании кредитных рейтингов отдельных видов банковских активов.

- Ссуды, обеспеченные залогом, считаются менее рискованными, чем другие, поскольку обеспечение учитывается в дополнение к источнику погашения при расчете риска актива.

Понимание активов, взвешенных с учетом риска

Финансовый кризис 2007 и 2008 годов был вызван финансовыми учреждениями, инвестировавшими в субстандартные ипотечные ссуды, которые имели гораздо более высокий риск дефолта, чем это считали возможные менеджеры банков и регулирующие органы. Когда потребители начали отказываться от своих ипотечных кредитов, многие финансовые учреждения потеряли большие суммы капитала, а некоторые стали неплатежеспособными.

Когда потребители начали отказываться от своих ипотечных кредитов, многие финансовые учреждения потеряли большие суммы капитала, а некоторые стали неплатежеспособными.

Базель III, набор международных банковских правил, содержит определенные правила, позволяющие избежать этой проблемы. Регулирующие органы теперь настаивают на том, что каждый банк должен сгруппировать свои активы по категориям риска, чтобы сумма необходимого капитала соответствовала уровню риска каждого типа активов. Базель III использует кредитные рейтинги определенных активов для определения их коэффициентов риска.Цель состоит в том, чтобы предотвратить потерю банками крупных сумм капитала при резком снижении стоимости определенного класса активов.

Есть много способов использования активов, взвешенных с учетом риска, для расчета коэффициента платежеспособности банков.

Банкиры должны уравновесить потенциальную норму прибыли по категории активов с размером капитала, который они должны поддерживать для данного класса активов.

Как оценить риск активов

Регулирующие органы рассматривают несколько инструментов для оценки риска конкретной категории активов.Поскольку большая часть банковских активов — это ссуды, регулирующие органы рассматривают как источник погашения ссуды, так и базовую стоимость обеспечения.

Например, ссуда на коммерческое здание предусматривает выплату процентов и основной суммы на основе арендного дохода от арендаторов. Если здание не полностью сдано в аренду, имущество может не приносить достаточного дохода для погашения ссуды. Поскольку здание служит залогом по ссуде, регулирующие органы также принимают во внимание рыночную стоимость самого здания.

С другой стороны, облигации казначейства США обеспечиваются способностью федерального правительства генерировать налоги. Эти ценные бумаги имеют более высокий кредитный рейтинг, и для того, чтобы держать эти активы, банк должен иметь гораздо меньше капитала, чем коммерческий заем. В соответствии с Базелем III государственному долгу и ценным бумагам США присваивается весовой коэффициент риска 0%, в то время как ипотечные жилищные займы, не гарантированные правительством США, имеют вес от 35% до 200% в зависимости от скользящей шкалы оценки риска.

Особые соображения

Банковские менеджеры также несут ответственность за использование активов для получения разумной нормы прибыли. В некоторых случаях активы, несущие больший риск, также могут принести банку более высокую прибыль, поскольку эти активы приносят более высокий уровень процентного дохода для кредитора. Если руководство создает разнообразный портфель активов, учреждение может генерировать разумную прибыль на активы, а также соответствовать требованиям регулирующего органа к капиталу.

Определение капитала 2 уровня

Что такое капитал 2-го уровня?

Термин «капитал 2-го уровня» относится к одному из компонентов обязательных резервов банка.Уровень 2 определяется как второй или дополнительный уровень капитала банка и состоит из таких статей, как резервы переоценки, гибридные инструменты и субординированный срочный долг. Он считается менее надежным, чем капитал первого уровня — другая форма капитала банка — потому что его труднее ликвидировать. В Соединенных Штатах общие требования к капиталу частично основаны на взвешенном риске активов банка.

В Соединенных Штатах общие требования к капиталу частично основаны на взвешенном риске активов банка.

Общие сведения о капитале 2 уровня

Требования к капиталу банка были определены как часть международных Базельских соглашений.Этот набор рекомендаций был разработан Базельским комитетом по банковскому надзору на протяжении ряда лет, начиная с 1980-х годов. Согласно правилам, банки должны иметь под рукой определенную сумму наличных денег и / или других форм ликвидных активов для выполнения своих обязательств. Не более 25% требований к капиталу банка может составлять капитал 2-го уровня.

Банковский капитал делится на два уровня: уровень 1 или основной капитал и уровень 2 или дополнительный капитал. Коэффициент достаточности капитала банка рассчитывается путем деления его капитала на его общие активы, основанные на оценке риска.Минимальные требования к норме капитала для банка установлены на уровне 8% -6%, из которых должен быть обеспечен капитал первого уровня. Остающийся должен быть капиталом 2-го уровня. Наряду с капиталом первого уровня он обеспечивает банку финансовую подушку на случай, если ему потребуется ликвидировать свои активы.

Остающийся должен быть капиталом 2-го уровня. Наряду с капиталом первого уровня он обеспечивает банку финансовую подушку на случай, если ему потребуется ликвидировать свои активы.

Капитал второго уровня состоит из четырех компонентов. Это включает:

- Резервы переоценки: Это резервы, созданные переоценкой актива. Типичный резерв переоценки — это здание, принадлежащее банку.Со временем стоимость объекта недвижимости имеет тенденцию к увеличению и, следовательно, может быть переоценена.

- Общие резервы: В эту категорию входят убытки, которые банк может понести на еще не определенную сумму, в том числе от ссуд. Общая разрешенная сумма общих резервов составляет 1,25% от активов банка, взвешенных с учетом риска (RWA).

- Гибридные инструменты капитала: Этот тип капитала представляет собой смесь как долговых, так и долевых инструментов. Привилегированные акции — это пример гибридного инструмента.

Банк может включать гибридные инструменты в свой капитал второго уровня, если активы достаточно похожи на собственный капитал, чтобы можно было понести убытки по номинальной стоимости инструмента, не вызывая ликвидации банка.

Банк может включать гибридные инструменты в свой капитал второго уровня, если активы достаточно похожи на собственный капитал, чтобы можно было понести убытки по номинальной стоимости инструмента, не вызывая ликвидации банка. - Субординированный долг: Долг является субординированным по отношению к обычным банковским вкладчикам и другим кредитам и ценным бумагам, которые составляют приоритетный долг более высокого ранга. Минимальный первоначальный срок этого долга составляет более пяти лет.

Капитал 2-го уровня разделен на верхний и нижний уровни.Капитал верхнего уровня второго уровня состоит из бессрочных ценных бумаг, то есть не имеющих срока погашения, резервов переоценки и инвестиций в основные средства. Капитал второго уровня нижнего уровня состоит из субординированного долга и, как правило, не требует больших затрат для банка.

Ключевые выводы

- Капитал 2-го уровня — это второй уровень капитала, который банк должен держать в составе своих обязательных резервов.

- Этот уровень состоит из резервов переоценки, общих резервов, субординированного срочного долга и гибридных инструментов капитала.

- Существует два уровня капитала второго уровня — верхний и нижний уровни капитала.

- Капитал 2-го уровня подчиняется капиталу 1-го уровня и считается более рискованным, так как сложнее рассчитать, нужно ли банку его ликвидировать.

Особые соображения

Нераскрытые резервы могут учитываться как часть капитала второго уровня в некоторых странах. Эти резервы представляют собой прибыль, которую получает банк, которая не отражается в общедоступных документах, таких как баланс банка.Несмотря на то, что данные не разглашаются, большинство банков по-прежнему считают эти резервы реальными активами.

Регулирующие органы в некоторых странах признают нераскрытые резервы своих банков как часть капитала второго уровня. Большинство стран, включая Соединенные Штаты, не разрешают использовать этот вид капитала для законного выполнения резервных требований.

В большинстве стран, включая Соединенные Штаты, не разрешается использовать нераскрытые резервы для удовлетворения резервных требований.

Капитал 2 уровня vs.Капитал 1 уровня

Как упоминалось выше, резервы капитала банка делятся на уровни. В отличие от капитала 2-го уровня, капитал 1-го уровня является основным капиталом банка или основным источником финансирования для банка. Таким образом, он состоит почти из всех средств учреждения, включая все его раскрытые резервы и любой собственный капитал, такой как обыкновенные акции. Этот капитал помогает банку компенсировать любые убытки, чтобы он мог продолжать свои повседневные операции. Поскольку этот уровень состоит из основного капитала банка, уровень 1 является очень хорошим показателем его финансового состояния.Этот уровень считается более надежным, чем капитал второго уровня. Это потому, что капитал намного проще точно рассчитать. Активы, попадающие в эту категорию, также намного легче ликвидировать.

Коэффициент достаточности капитала (CAR) — Обзор и пример

Что такое коэффициент достаточности капитала (CAR)?

Коэффициент достаточности капитала устанавливает стандарты для банков Карьера в банковском деле (на стороне продавца) Банки, также известные как дилеры или вместе как продавцы, предлагают широкий спектр ролей, таких как инвестиционный банкинг, исследование капитала, продажи и торговля. способность банка платить по обязательствам и реагировать на кредитные и операционные риски.У банка с хорошим CAR достаточно капитала, чтобы покрыть потенциальные убытки. Таким образом, он имеет меньший риск стать неплатежеспособным. Несостоятельность. Несостоятельность — это ситуация, в которой фирма или физическое лицо не в состоянии выполнить финансовые обязательства перед кредиторами по мере наступления срока погашения долга. Несостоятельность — это состояние финансовых затруднений, тогда как банкротство — это судебное разбирательство. и потеря денег вкладчиков. После финансового кризиса 2008 года Банк международных расчетов (БМР) Банк международных расчетов (БМР) Банк международных расчетов (БМР) начал свою деятельность в 1930 году и принадлежит центральным банкам разных стран.Он служит банком для центральных банков-членов, и его роль заключается в укреплении международной валютной, финансовой стабильности и финансовой корпорации. Банк международных расчетов начал устанавливать более строгие требования в отношении CAR для защиты вкладчиков.

После финансового кризиса 2008 года Банк международных расчетов (БМР) Банк международных расчетов (БМР) Банк международных расчетов (БМР) начал свою деятельность в 1930 году и принадлежит центральным банкам разных стран.Он служит банком для центральных банков-членов, и его роль заключается в укреплении международной валютной, финансовой стабильности и финансовой корпорации. Банк международных расчетов начал устанавливать более строгие требования в отношении CAR для защиты вкладчиков.

Краткие итоги

- Коэффициент достаточности капитала (CAR) помогает убедиться, что у банков достаточно капитала для защиты денег вкладчиков.

- Формула для CAR: (Капитал 1 уровня + Капитал 2 уровня) / Активы, взвешенные с учетом риска

- Требования к капиталу, установленные BIS, в последние годы стали более строгими.

Что такое формула коэффициента достаточности капитала?

Как показано ниже, формула CAR:

CAR = (Капитал 1 уровня + Капитал 2 уровня) / активы, взвешенные с учетом риска

Банк международных расчетов разделяет капитал на уровни 1 и 2 уровня в зависимости от функции и качества капитала. Капитал первого уровня — это основной способ измерения финансового состояния банка. Он включает в себя акционерный капитал. Собственный капитал. Собственный капитал определяется как доля от общей стоимости активов компании, на которую могут претендовать владельцы (индивидуальное предприятие или товарищество) и акционеры (если это корпорация).Он рассчитывается путем вычитания всех обязательств из общей стоимости актива (Капитал = Активы — Обязательства). Нераспределенная прибыль Формула нераспределенной прибыли представляет собой всю накопленную чистую прибыль за вычетом всех дивидендов, выплаченных акционерам. Нераспределенная прибыль является частью финансовой отчетности. Поскольку это основной капитал, хранящийся в резервах, капитал первого уровня способен поглощать убытки, не влияя на бизнес-операции. С другой стороны, капитал второго уровня включает переоцененные резервы, нераскрытые резервы и гибридные ценные бумаги.Поскольку этот вид капитала имеет более низкое качество, менее ликвиден и труднее поддается измерению, он известен как дополнительный капитал.

Капитал первого уровня — это основной способ измерения финансового состояния банка. Он включает в себя акционерный капитал. Собственный капитал. Собственный капитал определяется как доля от общей стоимости активов компании, на которую могут претендовать владельцы (индивидуальное предприятие или товарищество) и акционеры (если это корпорация).Он рассчитывается путем вычитания всех обязательств из общей стоимости актива (Капитал = Активы — Обязательства). Нераспределенная прибыль Формула нераспределенной прибыли представляет собой всю накопленную чистую прибыль за вычетом всех дивидендов, выплаченных акционерам. Нераспределенная прибыль является частью финансовой отчетности. Поскольку это основной капитал, хранящийся в резервах, капитал первого уровня способен поглощать убытки, не влияя на бизнес-операции. С другой стороны, капитал второго уровня включает переоцененные резервы, нераскрытые резервы и гибридные ценные бумаги.Поскольку этот вид капитала имеет более низкое качество, менее ликвиден и труднее поддается измерению, он известен как дополнительный капитал.

Нижняя половина уравнения — это активы, взвешенные по риску. Активы, взвешенные с учетом риска, — это сумма активов банка, взвешенная с учетом риска. Банки обычно имеют разные классы активов, такие как наличные деньги, долговые обязательства. Долговые обязательства. Облигации — это необеспеченный долг или облигации, по которым держателям облигаций выплачивается определенная сумма денег плюс проценты при наступлении срока погашения. Облигации — это долгосрочные долговые инструменты, выпущенные корпорациями и правительствами для обеспечения новых средств или капитала.Купоны или процентные ставки предлагаются в качестве компенсации кредитору. Облигации, облигации, облигации, представляют собой ценные бумаги с фиксированным доходом, которые выпускаются корпорациями и правительствами для привлечения капитала. Эмитент облигаций заимствует капитал у держателя облигаций и производит им фиксированные платежи по фиксированной (или переменной) процентной ставке в течение определенного периода, и каждый класс активов связан с разным уровнем риска. Взвешивание риска определяется на основе вероятности снижения стоимости актива.

Надежные классы активов, такие как государственный долг, имеют весовой коэффициент риска, близкий к 0%.Прочие активы, обеспеченные незначительным залогом или без него Залоговое обеспечение — это актив или собственность, которые физическое или юридическое лицо предлагает кредитору в качестве обеспечения по ссуде. Он используется как способ получения ссуды, действуя как защита от потенциальных убытков для кредитора в случае невыполнения заемщиком своих платежей, таких как долговое обязательство, имеет более высокий весовой коэффициент риска. Это потому, что существует большая вероятность того, что банк не сможет получить ссуду. К одному и тому же классу активов также могут применяться разные весовые коэффициенты риска.Например, если банк ссудил деньги трем разным компаниям, ссуды могут иметь разный весовой коэффициент риска в зависимости от способности каждой компании выплатить свой ссуду.

Расчет коэффициента достаточности капитала (CAR) — успешный пример

Давайте посмотрим на пример банка А. Ниже представлена информация о капитале первого и второго уровней банка А и рисках, связанных с его активами.

Банк А имеет три типа активов: долговые обязательства, ипотеки и ссуды государству.Для расчета активов, взвешенных с учетом риска, первым шагом является умножение суммы каждого актива на соответствующий весовой коэффициент риска:

- Долговые обязательства: 9000 долларов США * 90% = 8100 долларов США

- Ипотека: 45000 долларов США * 75% = 33 750 долларов

- Заем государству: 4 000 долларов * 0% = 0

Так как заем, предоставленный государству, не несет риска, он дает 0 долларов в активы, взвешенные с учетом риска.

Второй шаг — добавить активы, взвешенные по риску, чтобы получить общую сумму:

- Активы, взвешенные с учетом риска: 8100 долларов + 33750 долларов + 0 долларов = 41 850 долларов

Расчет может быть легко выполняется в Excel с помощью функции СУММПРОИЗВ Функция СУММПРОИЗВ относится к математическим функциям Excel и функциям тригонометрии.Функция умножит соответствующие компоненты данного массива, а затем вернет сумму продуктов. СУММПРОИЗВ — очень удобная формула, поскольку она может обрабатывать массивы по-разному и помогает сравнивать функции данных.

Чтобы узнать больше о функциях Excel, ознакомьтесь с бесплатным курсом CFI по Excel.

Коэффициент достаточности капитала банка A выглядит следующим образом:

Где:

- CAR: $ 4,000 / $ 41,850954 94 As Bank % У A есть CAR 10%, у него достаточно капитала, чтобы смягчить возможные убытки и защитить деньги вкладчиков.

- Bank Run Bank Run Банковский прогон происходит, когда клиенты одновременно снимают все свои деньги со своих депозитных счетов в банковском учреждении, опасаясь, что банк

- Финансовая отчетность для банков Финансовая отчетность для банков Финансовая отчетность для банков отличается от отчетности небанковских организаций тем, что банки используют гораздо больше кредитного плеча, чем другие предприятия, и получают спред

- Финансовый посредник Финансовый посредник Финансовый посредник — это учреждение, которое действует как посредник между двумя сторонами в чтобы облегчить финансовую сделку.Учреждения, которые обычно называют финансовыми посредниками, включают коммерческие банки, инвестиционные банки, паевые инвестиционные фонды и пенсионные фонды.

- Калькулятор коэффициента достаточности капитала

Каковы требования?

В соответствии с Базелем III Базель III Соглашение Базель III представляет собой набор финансовых реформ, которые были разработаны Базельским комитетом по банковскому надзору (BCBS), с целью укрепления, все банки должны иметь коэффициент достаточности капитала не менее 8%. . Поскольку капитал первого уровня более важен, банки также должны иметь минимальный размер этого типа капитала. Согласно Базель III, капитал уровня 1, деленный на активы, взвешенные с учетом риска, должен составлять не менее 6%.

Дополнительные ресурсы

CFI предлагает программу финансового моделирования и оценки (FMVA) ™ Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжить обучение и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

Gardner Denver, Inc. — Moody’s заявляет, что продажа Ingersoll Rand бизнеса Club Car повышает ликвидность и гибкость распределения капитала; рейтинги не затронуты

Объявление: Moody’s заявляет, что продажа Ingersoll Rand бизнеса Club Car повышает ликвидность и гибкость распределения капитала; рейтинги не затронуты Global Credit Research — 13 апреля 2021 г. Нью-Йорк, 13 апреля 2021 г. — Moody’s Investors Service («Moody’s») сообщает от 12 апреля 2021 г. объявление Ingersoll Rand Inc., материнская компания Gardner Denver, Inc., заключившая соглашение о продаже своего бизнеса в сфере Club Car, является положительным с точки зрения кредитоспособности. Moody’s рассматривает продажу активов как положительную с точки зрения кредитоспособности из-за улучшенной позиции ликвидности и гибкости распределения капитала, обеспечиваемой сделкой. Club Car, производитель автомобилей для гольфа, коммерческих и потребительских низкоскоростных транспортных средств, продается Platinum Equity за 1,68 миллиарда долларов. Рейтинги Gardner Denver не затронуты, в том числе семейный рейтинг компании Ba2. Дополнительные комментарии см. В соответствующем комментарии эмитента, доступном на сайте www.Moodys.com, со штаб-квартирой в Дэвидсоне, Северная Каролина, Ingersoll Rand Inc., материнская компания Gardner Denver, Inc., является публичным (NYSE: IR) мировым производителем компрессоров, насосов и нагнетателей, используемых в промышленности и энергетике. , медицинские и другие рынки. Примерная годовая выручка за 2020 год составляет около 4,3 миллиарда долларов. В данной публикации не объявляется о повышении кредитного рейтинга. Чтобы узнать о кредитных рейтингах, упомянутых в этой публикации, перейдите на вкладку рейтингов на странице эмитента / организации на сайте www.moodys.com для получения самой последней информации о действиях по оценке кредитоспособности и истории рейтингов. Джадидже (Джиджи) Адамо Вице-президент — старший аналитик Группы корпоративных финансов Moody’s Investors Service, Inc. 250 Greenwich Street New York, NY 10007 США ЖУРНАЛИСТЫ: 1 212 553 0376 Служба поддержки клиентов: 1 212 553 1653 Питер Х. Абдилл, CFA MD — Корпоративный Финансы Группа корпоративных финансов ЖУРНАЛИСТЫ: 1 212 553 0376 Служба поддержки клиентов: 1 212 553 1653 Офис по выпуску: Moody’s Investors Service, Inc. 250 Greenwich Street New York, NY 10007 U.S.A. JOURNALISTS: 1 212 553 0376 Служба поддержки клиентов: 1 212 553 1653 © 2021 Moody’s Corporation, Moody’s Investors Service, Inc., Moody’s Analytics, Inc. и / или их лицензиары и аффилированные лица (совместно именуемые «MOODY’S»). Все права защищены. КРЕДИТНЫЕ РЕЙТИНГИ, ВЫПУЩЕННЫЕ АФФИЛИРОВАННЫМИ ЛИЦАМИ MOODY’S CREDIT RATINGS, ЯВЛЯЮТСЯ ИХ ТЕКУЩИМИ МНЕНИЯМИ ОБ ОТНОСИТЕЛЬНОМ БУДУЩЕМ КРЕДИТНОМ РИСКЕ, КРЕДИТНОМУ ПРЕДПРИЯТИЯМ, КРЕДИТНЫМ ОБЯЗАТЕЛЬСТВАМ, ДОЛГАМ ИЛИ ДОЛГОВЫМ ЦЕННЫМ БУМАГАМ, ПРОДУКЦИЯМ И МАТЕРИАЛАМ «ПУБЛИКАЦИИ») МОГУТ СОДЕРЖАТЬ ТАКИЕ ТЕКУЩИЕ МНЕНИЯ.MOODY’S ОПРЕДЕЛЯЕТ КРЕДИТНЫЙ РИСК КАК РИСК, КОТОРЫЙ ПРЕДПРИЯТИЕ МОЖЕТ НЕ ВЫПОЛНЯТЬ СВОИ ДОГОВОРНЫЕ ФИНАНСОВЫЕ ОБЯЗАТЕЛЬСТВА, ПРИНИМАЕМЫЕ ИЛИ ПРИЧИНЕННЫЕ ФИНАНСОВЫЕ УБЫТКИ В СЛУЧАЕ НЕИСПОЛЬЗОВАНИЯ ИЛИ ОБЕСПЕЧЕНИЯ ОБЯЗАТЕЛЬСТВ. ДЛЯ ИНФОРМАЦИИ О ВИДАХ ДОГОВОРНЫХ ФИНАНСОВЫХ ОБЯЗАТЕЛЬСТВ, РЕШАЕМЫХ MOODY’S CREDIT RATINGS, СМОТРИТЕ ПРИМЕНИМЫЕ РЕЙТИНГОВЫЕ СИМВОЛЫ И ОПРЕДЕЛЕНИЯ. КРЕДИТНЫЕ РЕЙТИНГИ НЕ УПРАВЛЯЮТ НИКАКИМ ДРУГИМ РИСКОМ, ВКЛЮЧАЯ, НО НЕ ОГРАНИЧИВАЯСЬ: РИСК ЛИКВИДНОСТИ, РИСК РЫНОЧНОЙ СТОИМОСТИ ИЛИ НЕОБХОДИМОСТЬ ЦЕН. КРЕДИТНЫЕ РЕЙТИНГИ, НЕКРЕДИТНЫЕ ОЦЕНКИ («ОЦЕНКИ») И ДРУГИЕ МНЕНИЯ, ВКЛЮЧЕННЫЕ В ПУБЛИКАЦИИ MOODY’S, НЕ ЯВЛЯЮТСЯ СООТВЕТСТВУЮЩИМИ ИЛИ ИСТОРИЧЕСКИМИ ФАКТАМИ.ПУБЛИКАЦИИ MOODY’S ТАКЖЕ МОГУТ ВКЛЮЧАТЬ КОЛИЧЕСТВЕННЫЕ ОЦЕНКИ КРЕДИТНОГО РИСКА, ОСНОВАННЫЕ НА МОДЕЛИ, И СМЕЖНЫЕ МНЕНИЯ ИЛИ КОММЕНТАРИИ, опубликованные MOODY’S ANALYTICS, INC. И / ИЛИ ЕГО АФФИЛИРОВАННЫМИ ЛИЦАМИ. КРЕДИТНЫЕ РЕЙТИНГИ, ОЦЕНКИ, ДРУГИЕ МНЕНИЯ И ПУБЛИКАЦИИ MOODY’S НЕ СОСТАВЛЯЮТ И НЕ ПРЕДОСТАВЛЯЮТ ИНВЕСТИЦИОННЫЕ ИЛИ ФИНАНСОВЫЕ КОНСУЛЬТАЦИИ, КРЕДИТНЫЕ РЕЙТИНГИ, ОЦЕНКИ, ДРУГИЕ МНЕНИЯ И ПУБЛИКАЦИИ MOODY’S НЕ ЯВЛЯЮТСЯ И НЕ ПРЕДОСТАВЛЯЮТ РЕКОМЕНДАЦИЙ ДЛЯ ПРИОБРЕТЕНИЯ ИЛИ ПРОДАЖИ. КРЕДИТНЫЕ РЕЙТИНГИ, ОЦЕНКИ, ДРУГИЕ МНЕНИЯ И ПУБЛИКАЦИИ MOODY’S НЕ УКАЗЫВАЮТ ОТНОСИТЕЛЬНО ПРИГОДНОСТИ ИНВЕСТИЦИЙ ДЛЯ КОНКРЕТНОГО ИНВЕСТОРА.MOODY’S ВЫПУСКАЕТ СВОИ КРЕДИТНЫЕ РЕЙТИНГИ, ОЦЕНКИ И ДРУГИЕ МНЕНИЯ И ПУБЛИКАЦИЯ ПУБЛИКАЦИИ С ОЖИДАНИЕМ И ПОНИМАНИЕМ, ЧТО КАЖДЫЙ ИНВЕСТОР БУДЕТ СОБСТВЕННЫМ ИССЛЕДОВАНИЕМ И ОЦЕНКОЙ КАЖДОЙ ЦЕНЫ, ПРЕДНАЗНАЧЕННЫЕ ДЛЯ ПРОДАЖИ ИЛИ ПРЕДОСТАВЛЕНИЯ ПРОДАЖИ. КРЕДИТНЫЕ РЕЙТИНГИ, ОЦЕНКИ, ДРУГИЕ МНЕНИЯ И ПУБЛИКАЦИИ НЕ ПРЕДНАЗНАЧЕНЫ ДЛЯ ИСПОЛЬЗОВАНИЯ РОЗНИЧНЫМИ ИНВЕСТОРАМИ, И ТОРГОВЫМ ИНВЕСТОРАМ БУДЕТ НЕПОЛНОМОЧНЫ ИСПОЛЬЗОВАТЬСЯ КРЕДИТНЫМИ РЕЙТИНГАМИ, ОЦЕНКАМИ, ДРУГИМИ МНЕНИЯМИ ИЛИ ПУБЛИКАЦИЯМИ MOODY.В СОМНЕНИИ, ВЫ ДОЛЖНЫ СВЯЗАТЬСЯ С СВОИМ ФИНАНСОВЫМ ИЛИ ДРУГИМ ПРОФЕССИОНАЛЬНЫМ КОНСУЛЬТАНТОМ. ВСЯ ИНФОРМАЦИЯ, СОДЕРЖАЩАЯСЯ ЗДЕСЬ, ЗАЩИЩЕНА ЗАКОНОМ, ВКЛЮЧАЯ, НО НЕ ОГРАНИЧЕННЫЙ, ЗАКОН ОБ АВТОРСКИХ ПРАВАХ, И НИКАКАЯ ИНФОРМАЦИЯ НЕ МОЖЕТ БЫТЬ КОПИРОВАТЬ ИЛИ Иным образом ПЕРЕДАЧА, ПЕРЕДАЧА, ВОСПРОИЗВЕДЕНА. РАСПРОСТРАНЯЕТСЯ, ПЕРЕРАСПРОСТРАНЯЕТСЯ ИЛИ ПЕРЕПРОДАЖА ИЛИ СОХРАНЯЕТСЯ ДЛЯ ПОСЛЕДУЮЩЕГО ИСПОЛЬЗОВАНИЯ В ЛЮБЫХ ТАКИХ ЦЕЛЯХ, ПОЛНОСТЬЮ ИЛИ ЧАСТИЧНО, В ЛЮБОЙ ФОРМЕ ИЛИ ЛЮБЫМ СПОСОБОМ, ЛЮБЫМ ЛИЦОМ БЕЗ ПРЕДВАРИТЕЛЬНОГО СОГЛАСИЯ MOODY.КРЕДИТНЫЕ РЕЙТИНГИ, ОЦЕНКИ, ДРУГИЕ МНЕНИЯ И ПУБЛИКАЦИИ MOODY’S НЕ ПРЕДНАЗНАЧЕНЫ ДЛЯ ИСПОЛЬЗОВАНИЯ ЛЮБЫМ ЛИЦОМ В КАЧЕСТВЕ ЭТАЛОНА, ПОСКОЛЬКУ ЭТО СРОК ОПРЕДЕЛЕН ДЛЯ РЕГУЛИРУЮЩИХ ЦЕЛЕЙ И НЕ ДОЛЖЕН ИСПОЛЬЗОВАТЬСЯ НИКАКИМ ОБРАЗОМ, КОТОРЫЙ МОЖЕТ ПРИВЕСТИ К ИХ СОДЕРЖАНИЕ ЛИЦА. Данные здесь получены MOODY’S из источников, которые, по его мнению, являются точными и надежными. Однако из-за возможности человеческой или механической ошибки, а также других факторов, вся содержащаяся здесь информация предоставляется «КАК ЕСТЬ» без каких-либо гарантий.MOODY’S принимает все необходимые меры для того, чтобы информация, которую оно использует при присвоении кредитного рейтинга, имела достаточное качество и была получена из источников, которые MOODY’S считает надежными, включая, при необходимости, независимые сторонние источники. Однако MOODY’S не является аудитором и не может во всех случаях независимо проверять или подтверждать информацию, полученную в процессе рейтинга или при подготовке своих публикаций. В пределах, разрешенных законом, MOODY’S и его директора, должностные лица, сотрудники, агенты, представители, лицензиары и поставщики не несут ответственности перед любым физическим или юридическим лицом за любые косвенные, специальные, побочные или случайные убытки или убытки, возникшие в результате или в связи с информацией, содержащейся в данном документе, или использованием или невозможностью использования любой такой информации, даже если MOODY’S или любой из его директора, должностные лица, сотрудники, агенты, представители, лицензиары или поставщики заранее извещаются о возможности таких убытков или убытков, включая, помимо прочего: (a) любую потерю текущей или предполагаемой прибыли или (b) любую потерю или ущерб, возникающий в том случае, если соответствующий финансовый инструмент не является предметом определенного кредитного рейтинга, присвоенного MOODY’S.В той степени, в которой это разрешено законом, MOODY’S и его директора, должностные лица, сотрудники, агенты, представители, лицензиары и поставщики отказываются от ответственности за любые прямые или компенсационные убытки или ущерб, причиненные любому физическому или юридическому лицу, включая, помимо прочего, любую небрежность (но за исключением мошенничества, умышленного неправомерного поведения или любого другого вида ответственности, которая, во избежание сомнений, не может быть исключена по закону) со стороны или любых непредвиденных обстоятельств в пределах или вне контроля MOODY’S или любого из его директоров, должностных лиц, сотрудников , агенты, представители, лицензиары или поставщики, возникающие в связи с информацией, содержащейся в данном документе, или с использованием или невозможностью использования любой такой информации.ОТСУТСТВИЕ ЯВНЫХ ИЛИ ПОДРАЗУМЕВАЕМЫХ ГАРАНТИЙ В ОТНОШЕНИИ ТОЧНОСТИ, СВОЕВРЕМЕННОСТИ, ПОЛНОМОСТИ, КОММЕРЧЕСКОЙ ЦЕННОСТИ ИЛИ СООТВЕТСТВИЯ ЛЮБОЙ КОНКРЕТНОЙ ЦЕЛИ КРЕДИТНОГО РЕЙТИНГА, ОЦЕНКИ, ДРУГОГО МНЕНИЯ ИЛИ ИНФОРМАЦИИ, ПРЕДОСТАВЛЕННОЙ ИЛИ ПРЕДОСТАВЛЕННОЙ КОМПАНИЕЙ MOOD FORY’S MANUAL. , Inc., дочерняя компания агентства кредитного рейтинга Moody’s Corporation («MCO»), настоящим раскрывает, что большинство эмитентов долговых ценных бумаг (включая корпоративные и муниципальные облигации, долговые обязательства, векселя и коммерческие ценные бумаги) и привилегированных акций, оцененных Moody’s Investors Service, Inc.до присвоения какого-либо кредитного рейтинга согласились заплатить Moody’s Investors Service, Inc. за заключение о кредитных рейтингах и оказанные им услуги комиссионные в размере от 1000 до приблизительно 5 000 000 долларов. MCO и Moody’s Investors Service также придерживаются политики и процедур, направленных на обеспечение независимости кредитных рейтингов Moody’s Investors Service и процессов кредитного рейтинга. Информация об определенных аффилированных отношениях, которые могут существовать между директорами MCO и рейтингуемыми организациями, а также между организациями, имеющими кредитные рейтинги от Moody’s Investors Service, а также публично сообщившие SEC о доле владения в MCO более 5%, ежегодно публикуется на сайте www. .moodys.com под заголовком «Отношения с инвесторами — Корпоративное управление — Политика присоединения к директорам и акционерам». Дополнительные условия только для Австралии: Любая публикация этого документа в Австралии осуществляется в соответствии с Австралийской лицензией на финансовые услуги дочерней компании MOODY’S, Moody’s Investors Service Pty Limited. ABN 6 003 399 657AFSL 336969 и / или Moody’s Analytics Australia Pty Ltd ABN 94 105 136 972 AFSL 383569 (если применимо). Этот документ предназначен для предоставления только «оптовым клиентам» в значении раздела 761G Закона о корпорациях 2001 года.Продолжая получать доступ к этому документу из Австралии, вы заявляете MOODY’S, что вы являетесь или получаете доступ к документу в качестве представителя «оптового клиента» и что ни вы, ни организация, которую вы представляете, не будете прямо или косвенно распространять этот документ или его содержание для «розничных клиентов» в значении раздела 761G Закона о корпорациях 2001 года. Кредитный рейтинг MOODY’S — это мнение о кредитоспособности долгового обязательства эмитента, а не долевых ценных бумаг эмитента или любой формы ценной бумаги. доступный для розничных инвесторов.Дополнительные условия только для Японии: Moody’s Japan K.K. («MJKK») является 100-процентной дочерней компанией рейтингового агентства Moody’s Group Japan G.K., которое полностью принадлежит Moody’s Overseas Holdings Inc., 100-процентной дочерней компании MCO. Агентство Moody’s SF Japan K.K. («MSFJ») является 100% дочерней компанией MJKK. MSFJ не является национально признанной статистической рейтинговой организацией («NRSRO»). Следовательно, кредитные рейтинги, присвоенные MSFJ, не являются кредитными рейтингами NRSRO. Кредитные рейтинги, не относящиеся к NRSRO, присваиваются организацией, которая не является NRSRO, и, следовательно, рейтингуемое обязательство не будет соответствовать определенным типам обработки в соответствии с U.С. законы. MJKK и MSFJ — рейтинговые агентства, зарегистрированные в Японском агентстве финансовых услуг, и их регистрационные номера — комиссар FSA (рейтинги) № 2 и 3. MJKK или MSFJ (в зависимости от обстоятельств) настоящим раскрывают, что большинство эмитентов долговых ценных бумаг (включая корпоративные и муниципальные облигации, долговые обязательства, векселя и коммерческие ценные бумаги) и привилегированные акции с рейтингом MJKK или MSFJ (в зависимости от обстоятельств) до присвоения какого-либо кредитного рейтинга согласились платить MJKK или MSFJ (в зависимости от обстоятельств) за заключения о кредитных рейтингах и оказанные услуги по нему сборы варьируются от 125 000 до приблизительно 550 000 000 иен.MJKK и MSFJ также придерживаются политики и процедур, направленных на соблюдение нормативных требований Японии.

Коэффициент текущей ликвидности для автомобилей группы 1 на 2006-2021 гг. | GPI

Коэффициент текущей ликвидности автомобильной отрасли 1 группы на 2006-2021 гг. | GPI

Подробное определение, формулу и пример коэффициента текущей ликвидности можно найти на нашей новой справочной странице здесь.Группа 1 Коэффициент текущей ликвидности автомобильного сектора с 2006 по 2021 год.Коэффициент текущей ликвидности можно определить как коэффициент ликвидности, который измеряет способность компании выплачивать краткосрочные обязательства.

| Исторические данные по коэффициенту текущей ликвидности для автомобилей группы 1 | |||

|---|---|---|---|

| Дата | Оборотные активы | Краткосрочные обязательства | Коэффициент текущей ликвидности |

| 2021-03-31 | $ 1.91B | $ 1,71B | 1,12 |

| 2020-12-31 | $ 2,00B | $ 1,84B | 1,09 |

| 2020-09-30 | $ 1,92B | $ 1,81B | 1,06 |

| 2020-06-30 | $ 1,84B | $ 1,78B | 1,03 |

| 2020-03-31 | 2 доллара.40B | $ 2,64B | 0,91 |

| 2019-12-31 | $ 2,52B | $ 2,42B | 1,04 |

| 2019-09-30 | $ 2,39B | $ 2,40B | 1,00 |

| 2019-06-30 | $ 2,36B | $ 2,34B | 1.01 |

| 2019-03-31 | 2 доллара.43B | $ 2,44B | 1,00 |

| 2018-12-31 | $ 2,40B | $ 2,39B | 1.01 |

| 30.09.2018 | $ 2,25B | $ 2,19B | 1,03 |

| 2018-06-30 | $ 2,27B | $ 2,12B | 1,07 |

| 2018-03-31 | 2 доллара.41B | $ 2,27B | 1,06 |

| 2017-12-31 | $ 2,33B | $ 2,20B | 1,06 |

| 30.09.2017 | $ 2,23B | $ 2,14B | 1,05 |

| 2017-06-30 | $ 2,29B | $ 2,13B | 1,08 |

| 2017-03-31 | 2 доллара.15Б | $ 2,02B | 1,07 |

| 2016-12-31 | $ 2,15B | $ 2,05B | 1,05 |

| 2016-09-30 | $ 2,10B | $ 2,03B | 1,04 |

| 2016-06-30 | $ 2,20B | $ 2,11B | 1,04 |

| 2016-03-31 | 2 доллара.25Б | $ 2,10B | 1,07 |

| 2015-12-31 | $ 2,19B | $ 2,04B | 1,07 |

| 2015-09-30 | $ 2,05B | $ 1,98B | 1,03 |

| 2015-06-30 | $ 2,10B | $ 2,01B | 1,04 |

| 2015-03-31 | $ 1.98B | $ 1,82B | 1,09 |

| 2014-12-31 | $ 2,04B | $ 1,92B | 1,06 |

| 2014-09-30 | $ 1,93B | $ 1,80B | 1,07 |

| 2014-06-30 | $ 2,02B | $ 1,81B | 1,12 |

| 31.03.2014 | $ 1.94B | $ 1,85B | 1,05 |

| 2013-12-31 | $ 1,97B | $ 1,87B | 1,06 |

| 30.09.2013 | $ 1,71B | $ 1,59B | 1,08 |

| 2013-06-30 | $ 1,73B | $ 1,64B | 1,05 |

| 2013-03-31 | $ 1.74B | $ 1,66B | 1,05 |

| 31.12.2012 | $ 1,57B | $ 1,40B | 1,12 |

| 30.09.2012 | $ 1,45B | $ 1,27B | 1,14 |

| 2012-06-30 | $ 1,39B | $ 1,27B | 1,09 |

| 31.03.2012 | $ 1.25Б | $ 1,12B | 1,12 |

| 2011-12-31 | $ 1,18B | $ 1.05B | 1,13 |

| 2011-09-30 | $ 0,94B | $ 0.80B | 1,17 |

| 2011-06-30 | $ 1,00B | $ 0,86B | 1,16 |

| 2011-03-31 | $ 1.04B | $ 0,93B | 1,13 |

| 2010-12-31 | $ 1.02B | $ 0,90B | 1,14 |

| 30.09.2010 | $ 1.07B | $ 0,89B | 1,20 |

| 2010-06-30 | $ 0,97B | $ 0,83B | 1,17 |

| 2010-03-31 | 0 руб.91B | $ 0,79B | 1,15 |

| 2009-12-31 | $ 0,82B | $ 0,72B | 1,14 |

| 2009-09-30 | $ 0,65B | $ 0,57B | 1,15 |

| 2009-06-30 | $ 0,76B | $ 0,67B | 1,13 |

| 2009-03-31 | 0 руб.85B | $ 0,75B | 1,13 |

| 2008-12-31 | $ 1,10B | $ 1,00B | 1,09 |

| 2008-09-30 | $ 1,10B | $ 1.04B | 1,06 |

| 2008-06-30 | $ 1,25B | $ 1,15B | 1,09 |

| 2008-03-31 | $ 1.28B | $ 1,17B | 1,10 |

| 2007-12-31 | $ 1,26B | $ 1.08B | 1,17 |

| 2007-09-30 | $ 1,15B | $ 1,00B | 1,15 |

| 2007-06-30 | $ 1,21B | $ 0,99B | 1,22 |

| 2007-03-31 | $ 1.19Б | $ 0,97B | 1,23 |

| 2006-12-31 | $ 1,18B | $ 0,94B | 1,25 |

| 30.09.2006 | $ 1.06B | $ 0,79B | 1,34 |

| 2006-06-30 | $ 1,17B | $ 0,81B | 1,46 |

| 2006-03-31 | $ 1.15Б | $ 1.01B | 1,14 |

| 2005-12-31 | $ 1.11B | $ 0,97B | 1,14 |

| 2005-09-30 | $ 0,98B | $ 0,86B | 1,14 |

| 2005-06-30 | $ 1,19B | $ 1.09B | 1,09 |

| 2005-03-31 | $ 1.22Б | $ 1.06B | 1,15 |

| Сектор | Промышленность | Рыночная капитализация | Выручка |

|---|---|---|---|

| Розничная и оптовая торговля | Розничная и оптовая торговля автомобилями и грузовиками | $ 2,897B | $ 10,852B |

| Группа 1 Automotive, Inc., международная компания, занимающаяся розничной торговлей автомобилями из списка Fortune 500, является ведущим оператором розничной торговли автомобилями. Группа 1 выросла и стала третьей по величине дилерской группой. Компания добилась своего успеха благодаря стратегии, которая использует опыт управления и подчеркивает географическое разнообразие и разнообразие брендов, взаимосвязанные потоки доходов, операционную эффективность и разумное использование капитала. Через свои представительства компания продает новые и подержанные автомобили и легкие грузовики; организует сопутствующее финансирование транспортных средств; продает сервисные контракты; оказывает услуги по техническому обслуживанию и ремонту; и продает запчасти для автомобилей. | |||

Банк может включать гибридные инструменты в свой капитал второго уровня, если активы достаточно похожи на собственный капитал, чтобы можно было понести убытки по номинальной стоимости инструмента, не вызывая ликвидации банка.

Банк может включать гибридные инструменты в свой капитал второго уровня, если активы достаточно похожи на собственный капитал, чтобы можно было понести убытки по номинальной стоимости инструмента, не вызывая ликвидации банка.